Memorandum DGA Belanda

Diperbarui pada 28 November 2022

1. pengantar

Dalam memorandum ini, kami bertujuan untuk memberi Anda saran tentang cara terbaik untuk mengatur struktur perusahaan yang solid. Ini juga melibatkan membuatnya kompatibel dengan pajak dan menguntungkan. Kita akan melihat faktor-faktor seperti struktur perusahaan, pajak penghasilan, dan upah minimum direktur-pemegang saham (bahasa Belanda: DGA). Selain itu, kami akan menguraikan cara beradaptasi dengan DGA yang tinggal di luar negeri, misalnya dalam situasi lintas batas. Untuk artikel ini, kami menggunakan kasus teoretis dengan BV Belanda dengan DGA yang tinggal di Italia. Dengan informasi ini, kami melakukan penelitian tentang upah DGA yang diperlukan, jika lebih baik mendirikan holding Italia dan bagaimana dividen akan dikenakan pajak.

Setiap DGA memiliki saham di perusahaan mereka dan, dengan demikian, menerima dividen. Dividen yang berasal dari bunga substansial dikenakan pajak di Belanda sebesar 26,9%, sementara pendapatan yang dihasilkan dikenakan pajak dengan tarif minimum 37,07% dan tarif maksimum 49,5%. Pajak penghasilan jauh lebih tinggi daripada pajak untuk dividen dari bunga yang substansial. Karena perbedaan persentase ini, pemerintah Belanda memberlakukan pekerjaan fiktif untuk DGA sebuah perusahaan. Ini pada dasarnya berarti, bahwa DGA diharuskan menerima gaji dari BV-nya. Kami akan membahas topik ini selanjutnya.

2. Persyaratan gaji untuk DGA Belanda

Undang-undang perpajakan Belanda mewajibkan setiap direktur-pemegang saham untuk membayar gajinya sendiri dari BV Belanda mereka. Pasal 12a undang-undang pengupahan Belanda ('wet op de loonbelasting') mensyaratkan DGA untuk memiliki upah yang sesuai dengan jumlah terbesar dari tiga pilihan berikut:

- 75% dari upah dalam pekerjaan yang paling sebanding;

- Upah tertinggi dari seluruh karyawan yang bekerja pada perusahaan;

- € 48.000.

Upah ini dikenakan pajak penghasilan sebagaimana disebutkan dalam pendahuluan, dengan tarif 37,07% atau 49,5%, tergantung pada tinggi gaji.

2.1 Gaji DGA dalam situasi lintas batas

Persyaratan upah yang disebutkan di atas adalah untuk setiap DGA Belanda, yang secara fisik juga tinggal di Belanda. Namun, dalam kasus teoretis kami, kami memiliki DGA yang tinggal di Italia. Fakta ini membuat situasi imajiner kita disebut situasi lintas batas. Upah DGA adalah sesuatu yang hanya diperkenalkan oleh undang-undang pajak Belanda, jadi itu bukan sesuatu yang juga diterapkan dan/atau diketahui oleh negara lain. Dalam situasi lintas batas, kita harus selalu menyelidiki perjanjian pajak yang ada antara Belanda dan negara yang berlaku, dalam hal ini Italia seperti yang kami katakan. Karena keunikan gaji DGA yang disyaratkan, suatu negara harus menerima peraturan Belanda ini terlebih dahulu sebelum berlaku juga untuk warganya sendiri. Jika Anda melihat perjanjian pajak antara Belanda dan Italia, Anda tidak akan menemukan undang-undang atau peraturan seperti itu.

Ini berarti, bahwa DGA dari BV Belanda yang saat ini tinggal di Italia, tidak harus memperhitungkan gaji minimum DGA Belanda yang diwajibkan secara hukum. Selain itu, kami tidak menemukan apa pun tentang upah minimum untuk DGA yang tinggal di luar negeri dalam kasus hukum yang relevan tentang subjek ini. Artinya, DGA tidak wajib membayar gajinya sendiri. Selain itu, gaji DGA fiktif tidak dikenakan pajak di Belanda. Jadi jika DGA Belanda yang tinggal di luar negeri ingin menerima gaji, maka mereka bebas memilih untuk melakukannya. Tak perlu dikatakan, gaji ini kemudian akan dikenakan pajak di Belanda.

2.2 Dividen

DGA jelas harus menerima uang untuk hidup. Harap dicatat bahwa semua yang diterima DGA, yang tidak dapat diklasifikasikan sebagai 'gaji', disebut dividen. Dividen dalam kasus bunga yang substansial, yaitu ketika Anda memiliki 5% atau lebih dari jumlah total saham suatu perusahaan, dikenakan pajak dengan tarif 26,9% menurut undang-undang perpajakan Belanda. Ketika kita melihat DGA yang tinggal di Italia, kita harus menyelidiki kembali perjanjian pajak antara Belanda dan Italia untuk mengetahui di mana dividen itu dikenakan pajak. Dalam pasal 10 tax treaty, kita menemukan bahwa dividen dikenakan pajak di negara lain, artinya di mana DGA berada, dalam hal ini Italia. Meskipun demikian, Belanda juga diperbolehkan mengenakan pajak dividen dengan tarif 15%. Untuk menghindari pajak berganda, pajak yang dibayarkan di Belanda dapat dikurangkan di Italia.

3. Struktur

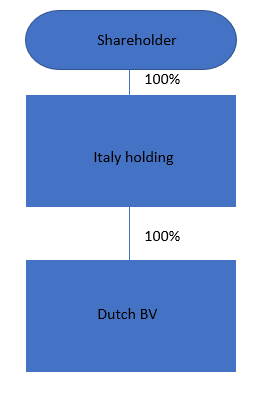

Sekarang kita tahu bagaimana segala sesuatu dikenai pajak, kita dapat melihat lebih dalam bagaimana menyusun perusahaan itu sendiri dengan paling efisien. Ada dua opsi untuk dipilih dalam skenario ini. Opsi pertama adalah memulai perusahaan induk di Italia, dan menerima dividen dengan holding ini, sebelum memberikan dividen ini kepada diri Anda sendiri. Pilihan kedua adalah menerima dividen secara langsung tanpa memegang tambahan. Kami akan menguraikan dan menjelaskan kedua opsi secara lebih rinci di bawah ini.

3.1 Induk Italia

Ketika Anda memutuskan untuk memilih holding Italia dalam situasi teoretis kami, BV Belanda kemudian membayar pajak perusahaan di Belanda. Setelah itu, Anda memiliki penghasilan setelah pajak, dan Anda dapat membayar dividen kepada pemegang saham; holding Italia. Biasanya, otoritas pajak Belanda akan memotong 15% sebagai pajak atas dividen. Namun dalam kasus ini, undang-undang perpajakan Belanda menawarkan kemungkinan untuk membayar 100% penuh sebagai dividen kepada holding Italia, tanpa membayar pajak di Belanda.

Ini hanya mungkin jika kondisi berikut terpenuhi:

- Saham tersebut dimiliki tanpa alasan untuk menghindari pajak;

- Struktur tersebut dipilih karena alasan bisnis dan/atau komersial dan bukan karena alasan pajak, seperti penghindaran pajak.

Kondisi terakhir ini, secara teori, dapat membuat Anda berdiskusi dengan otoritas pajak Belanda, meskipun kami belum pernah melihat kasus seperti itu sebelumnya. Ingatlah bahwa penghindaran pajak dapat menyebabkan denda yang besar di Belanda, dan, dalam skenario terburuk, hukuman penjara.

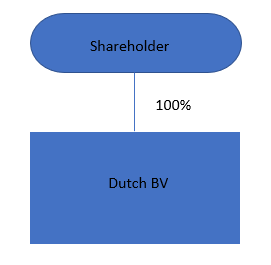

3.2 Tidak ada penahanan di antaranya

Jika tidak memilih holding Italia, gambar di atas menunjukkan kepada kita struktur alternatif untuk perusahaan. Pemegang saham akan menerima dividen langsung dari Dutch BV. Dalam hal ini, 15% akan dikenakan pajak di Belanda, yang kemudian dapat dikurangkan di Italia, karena peraturan yang ada mengenai penghindaran pajak berganda. Pemegang saham jelas juga akan membayar pajak atas dividen yang diterima di Italia.

4. Kesimpulan

Singkatnya, kita dapat menyimpulkan bahwa tidak ada yang namanya pekerjaan dan gaji fiktif untuk DGA dalam contoh yang baru saja kita bahas. Artinya, DGA tidak harus membayar gajinya sendiri tetapi dapat memilih untuk membayar dividen. Oleh karena itu, DGA dapat menghindari keharusan membayar pajak penghasilan Belanda untuk bagian gaji. Namun, ketika mereka memilih untuk membayar sendiri gaji, ini akan dikenakan pajak di Belanda dengan tarif pajak antara 37,07% dan 49,5%, tergantung pada tinggi gaji.

Tergantung pada struktur yang dipilih, dividen yang diterima akan dikenakan pajak di Italia, atau di Belanda dan Italia. Ketika holding Italia menerima dividen, Belanda tidak akan mengenakan pajak dividen, tetapi hanya dengan syarat holding Italia tidak memegang saham di BV Belanda untuk menghindari pajak, dan kedua struktur yang dipilih harus dipilih karena alasan bisnis atau komersial. Ketika pemegang saham menerima dividen langsung dari Dutch BV, Belanda akan mengenakan pajak dividen ini dengan tarif 15%. Karena perjanjian pajak dan karena menghindari pajak berganda, ini akan dikurangkan di Italia dan dividen akan dikenakan pajak di Italia.

Kesimpulan

- Perusahaan induk di Italia dan BV di Belanda

Jika Anda memiliki perusahaan di NL dan holding di Italia, Anda dapat membayar dividen 0% di Belanda. Misalnya: seorang klien bernama Giovanni, memiliki perusahaan "Armani Holding" di Italia, dan dia juga memiliki BV "Armani Netherlands" di Belanda. Dia mendapat untung € 100.000. Dia kemudian membayar 15% pajak perusahaan di Belanda (€15.000). Setelah pajak, €85.000 dari laba tetap ada. Dia menggunakan ini untuk membayar dividen perusahaan induk Italia € 85.000. Ini tidak akan dikenakan pajak. 0% ini karena arahan ibu-anak di Eropa (jika holding Anda memiliki perusahaan sebagai anak perusahaan, tidak ada pajak). Dan kemudian uang itu diterima oleh perusahaan induknya di Italia. Jika dia ingin membayar dari perusahaan induknya di Italia untuk dirinya sendiri, dia harus membayar pajak reguler di Italia.

- Pemegang saham/direktur Italia dan BV di Belanda

Dalam hal ini, Giovanni memiliki BV Belanda secara langsung, tetapi dia tinggal di Italia. Jadi: Giovanni adalah 100% pemegang saham "Armani Belanda". Dalam skenario ini, dia mendapat jumlah keuntungan yang sama, dan kemudian membayar dirinya sendiri €85.000 sebagai dividen. Jika dia tidak memiliki holding, dia akan membayar pajak dividen 15% di Belanda. Ini berarti bahwa dia akan membayar (€85.000 * 15% = €12.750) dalam bentuk pajak. Dan €72250 diterima oleh Giovanni di rekening bank pribadinya di Italia. Dia harus mencari tahu berapa jumlah pajak penghasilan pribadi, dalam hal ini, di Italia.

- Gaji DGA

Jadi, bagaimana cara kerjanya dengan gaji DGA yang dibutuhkan? Karena Giovanni bukan penduduk Belanda, tidak ada persyaratan gaji minimum. Namun, dia diperbolehkan membayar sendiri gaji direktur dari Belanda, dan membayar pajak di Belanda, tetapi ini opsional. Jika Anda memiliki pertanyaan, jangan ragu untuk menghubungi Intercompany solutions untuk informasi lebih rinci tentang topik ini.